目前,保险业数字化转型有哪些新进展?近日,艾瑞咨询发布的《2023年中国保险业数字化转型研究报告》(以下简称《报告》)显示,约94.4%的保险机构已开始积极探索全链路数字化转型,并认为“业技数”(业务、技术、数据)融合将成为保险机构数字化转型的趋势。

保险机构信息科技投入热度持续

从近5年保费增长趋势来看,保险行业保费规模增速在2020年出现拐点,增速有所放缓,如将对比年份拉长,这种增速下降幅度将更加明显。

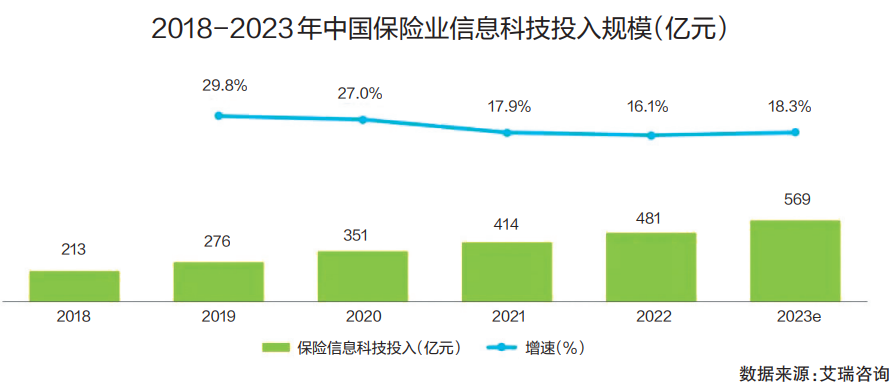

《报告》显示,保险机构积极拥抱科技发展趋势,预计2023年投入规模接近570亿元(见图)。大型保险机构信息科技预算资金较为充沛,且对核心系统的自主可控能力要求较高,因此通常采用自研与外采并行的方式进行通盘数字化建设;中小型保险机构信息科技预算资金相对有限,且自身信息化程度较弱,往往更偏重解决方案带来的若干项能力快速增益。

“伴随企业革新意识的不断加强,数字化转型已成为行业普遍共识。”众安科技CEO钮程昊表示。

艾瑞咨询调研数据显示,大数据与人工智能技术的持续攻坚与相互赋能仍为保险机构决策者最关注的实践内容。此外,RPA(机器人流程自动化)技术拥有可明确量化的良好指标,具备从简单任务延伸到复杂流程的巨大价值,成为保险机构关注度持续提升的投入方向。

在可持续增长与业务创新等诉求的驱动下,多项技术的融合赋能与契合场景需求的创新开发已成为保险机构核心竞争力的构建共识,前沿科技的实践探索正重塑保险各环节价值链,推动保险保障类型、产品内涵、业务模式、行业生态发生根本性变革。

“企业组织与技术要素的协同赋能,将成为保险业数字化转型的制胜要诀。”钮程昊认为,在企业组织方面,保险机构应充分审视自身发展要素,自上而下灌注数字化生产意识,积极培养并引进懂业务、懂技术、懂数据的复合型人才,构筑组织数字化生产核心动能。在技术要素方面,保险机构应牢牢把握技术基建、资源共享、数据注智三大发展主线,拥抱分布式云原生技术架构,建立高并发、高性能、高可用的技术支撑底座;致力消除内部信息孤岛,聚力共创以客户为核心的资源共享平台;重视数据治理、数据分析、数据建模等技术的应用,充分挖掘全流程业务的数据潜在价值。

在力码科技联合创始人兼执行董事马经纬看来,保险行业数字化发展与科技的底层技术能力升级以及应用模式深化息息相关,保险数字化转型进程会受到互联网发展的驱动。保险与数字化具有天然契合性,这促使了保险业务在线上快速发展。

“业技数”融合成数字化转型主旋律

2022年初人民银行印发的《金融科技发展规划(2022-2025年)》提出几方面的重点任务,其中之一就是搭建业务、技术、数据融合联动的一体化运营中台。这意味着“业技数”融合将成为金融领域数字化转型核心发力目标。

艾瑞咨询认为,“业技数”融合并不是将各类前沿科技、数据在保险业务链条内堆砌,而是应当以推进保险产品革新、业务模式改善、市场焕发新生机为目标,选择契合的技术类型,融合赋能、创新开发。良好的“业技数”融合或许不是技术本身的创新突破、最前沿模式的率先应用,但仍可为所在赛道带来强劲的业绩增长新动能。

《报告》指出,目前保险行业数字化转型已经在局部环节实现实质性进步,部分业技融合成功的产品及业务场景已实现全链路数字化,达成突破性创新。但在以业务需求为牵引、以场景为导向的发展背景下,保险公司科技建设仍然存在碎片化、应急化,欠缺系统性思维和前瞻性思考,关键技术应用与核心业务有所脱节等问题,因此,保险行业仍需进一步深度数字化转型。

目前保险公司数字化投入逐年增长,基础数字化指标如线上化率、自动化率等持续优化,为行业进一步完成深度数字化转型创造有利条件。《报告》认为,保险数字化之路道阻且长,“扬长补短、通盘布局”方可成为保险机构立足当下、行稳致远的长久之策。

“随着保险销售环节的线上化程度加深,海量的保单从各个不同渠道接入,保险公司需要精准地洞察承接的保单是否合理、保后是否会出现超额风险以及赔付成本是否可控,进而根据洞察到的信息敏捷调整投保建议、迭代产品、调配资源。这便需要依托扎实的数字化基础建设、灵活的供应链体系、全面的数字化风控能力,打造高质量的数字化保险供销链条。”马经纬表示。

保险极客联合创始人兼COO李硕认为,保险本身是服务于各种各样千千万万场景的,随着保险行业发展,各个场景下的保险需求也会不断细化,所以未来保险数字化诉求一定会深入客户场景里,创造新的产品和营商模式来满足客户需求。

以用户为中心的数字化营销已成共识

伴随互联网流量红利见顶与同业竞争加剧造成的获客成本走高,保险机构逐渐从“以保单为中心”的增量开拓阶段迈向“以用户为中心”的存量竞争阶段,覆盖用户全生命周期的精准营销已成为行业共识。

《报告》认为,在此背景下,全域数据洞察与精准策略支撑,将赋能保险机构获得确定性未来增长;而自动化的全局运营与迭代机制,则将帮助保险机构获得可持续的稳健增长。

目前,随着数字化服务手段逐步渗透居民生活的方方面面,愈加丰富的用户触点带来了更多元的数字化风险信息(如生物标记、行为活动数据、房屋建造情况、船舶/车辆使用数据),创建了更完备的风险概貌。基于大数据及尖端模型的风险评估、核保系统能够从细分的层面进行精准、快速的风险定价,较大程度加速了核保、承保流程。

以车险为例,近年来随着新能源汽车市场渗透率逐年提升,新能源汽车的保障需求持续深入。传统车险的产品责任、承保风控模型等架构难以贴合新能源汽车特性。对险企而言,契合新能源汽车保障需求、动态灵活、准确的风险评估、定价模型愈加重要。

车车科技创始人兼CEO张磊认为,近几年新能源汽车引发了汽车智能化改革,车企销售模式也发生了巨大变化,形成了以造车新势力为主的直营销售模式和以传统车企为主的经销商销售模式。从车企经营全局上看,两种经销模式各有千秋,而直营模式以用户服务为核心、围绕用户用车行为的全周期打造服务闭环,创造了优异的增长业绩。

“汽车智能化时代,新能源汽车的销售、订车、交付到车后服务都是在线上完成的。汽车配备的智能化系统,可监测车辆状态、行驶数据及充电信息等,输出精确的风险评估及定价,从而为车主定制个性化的车险方案及保险服务。”张磊表示。

来源:中国银行保险报

http://www.cbimc.cn/content/2023-08/29/content_493302.html